いただいた質問内容

弊社Webサイトから以下のご質問を受けました。意外と難しいですよね…

海外から英会話のサービスを提供しているアメリカの会社です。

今回、電気通信利用役務の提供に係る登録国外事業者として、「登録国外事業者」に登録することになりました。

この場合、2023年10月から始まる適格請求書の登録(いわゆるインボイス制度)は必要でしょうか?

回答

いいえ、登録国外事業者はインボイス制度の登録は不要です。

登録国外事業者とは?

電気通信利用役務の提供に該当する取引は、対価を得て行われる以下のような事業が該当します。

○ インターネット等を通じて、対価を得て行われる電子書籍・電子新聞・音楽・映像・ソフトウエア(ゲームなどの様々なアプリケーションを含みます。)の配信

○ 顧客に、クラウド上のソフトウエアやデータベースを利用させるサービス

○ 顧客に、クラウド上で顧客の電子データの保存を行う場所の提供を行うサービス

○ インターネット等を通じた広告の配信・掲載

○ インターネット上のショッピングサイト・オークションサイトを利用させるサービス(商品の掲載料金等)

○ インターネット上でゲームソフト等を販売する場所を利用させるサービス

○ インターネットを介して行う宿泊予約、飲食店予約サイト(宿泊施設、飲食店等を経営する事業者から掲載料等を徴するもの)

○ インターネットを介して行う英会話教室

国際電子商取引の取り扱い

インターネットを介して行われる国際電子商取引については、そのサービスを受ける人(受益者)の場所によって、消費税の課税判定をすることになりました。したがって、国外の事業者であっても、受益者が日本にいるのであれば、日本の消費税がかかります。

「電気通信利用役務の提供」と言います。

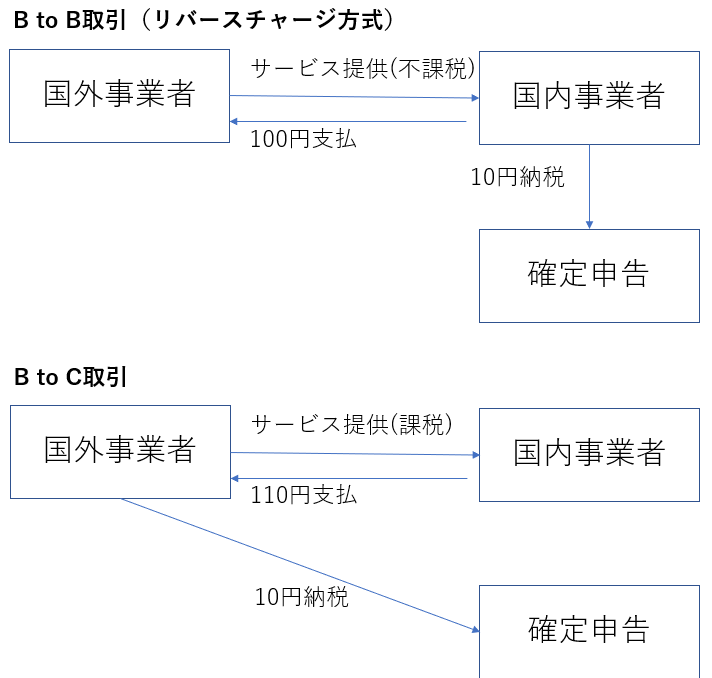

さらに事業者向けの取引は、国外事業者の納税義務を受益者に転換します(リバースチャージ方式)。消費者向けの取引は、国外事業者が納税義務を負うことになります。

ただし、国内事業者の課税売上割合が95%以上の場合や簡易課税制度の適用を受けている場合には、当面の間、リバースチャージ方式は適用除外となっています。

登録していない場合の罰則などについてはこちらもご参照ください。

納税義務の判定

外国法人であっても、消費税の納税義務判定の手順は同じです。例えば、2事業年度前の課税売上高が1000万円を超えるのであれば、納税義務は生じることになります。

インボイス制度との関係

「登録国外事業者」として「登録国外事業者名簿」に登録されている外国事業者は、適格請求書発行事業者の登録を受けたものとみなされます。したがって、インボイス制度の登録を再度行う必要はありません。

国内事業者の皆様への注意点

2023年10月1日以降は適格請求書の入手が必須となります。従来の登録国外事業者は、2023年10月1日以降はインボイスを発行することになります。

2023年10月1日以降の役務提供に係る請求書にインボイス番号が記載されていないのであれば、不課税として処理するのだと考えます。

新規に登録国外事業者への登録を考えておられる国外事業者の皆様へ

電気通信役務の提供に該当する場合、国外事業者であっても適格請求書発行事業者の登録をすれば、インボイスを発行できるようになります。ただし国外事業者の場合、国内事業者と異なるのは納税管理人を指定しなければならないことです。

弊社では適格請求書発行事業者の登録および納税管理人の代行のサービスも行っております。興味がありましたら、お気軽にお問い合わせください。