居住者証明

租税条約に基づく減免を申請する際には、現地の税務当局に対して、受益者が日本の居住者であることを証する書類を提出することがあります。居住者証明書の提出が求められた場合には、所轄の税務署に証明書の発行請求を行うことになります。

居住者証明書の交付請求書を、所轄の税務署に提出します。経験的には2週間から1か月かかるので、早めの対応が必要になります。

なお居住者証明書に、証明事項として所得金額や税額、提出先にPEを有しないことなどが含まれている場合には、発行に時間がかかるので、事前に所轄税務署の管理運営部門に相談したほうが良いです。

アメリカの場合

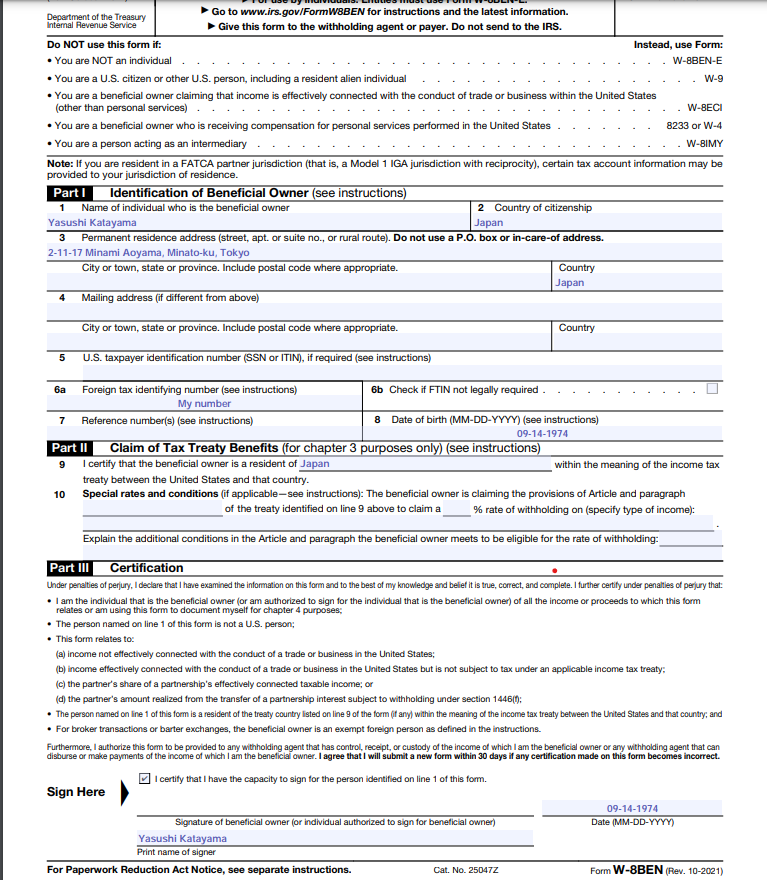

アメリカの国税庁に相当するIRSには、日本の税務署が発行する居住者証明ではなく、W-8BENという書類を提出することになります。米国源泉税に対する受益者の非居住証明書です。

源泉徴収義務者を通じて、IRSに提出します。

もし提出がされていない場合、米国に保有する金融機関を通じて取得する利子・配当などについては、額面金額の30%の源泉税が課されてしまいます。仮に30%で課税されたとしても、日本で外国税額控除ができないのでご注意ください。

3年ごとの更新が義務付けられていてます。

実際のフォームは以下からダウンロードすることができます。

https://www.irs.gov/pub/irs-pdf/fw8ben.pdf

以下は記載例です。