はじめに

ベンチャー企業に投資をする際に、本当にIPOやM&AでExitできればいいけど、倒産したらどうしよう・・・などと不安になります。

でも不安だから投資しないということだと、日本にベンチャー企業が育ちません。そこで日本政府が用意しているのがエンジェル投資税制。

“エンジェル税制が節税に役立つ!”という情報も散見しますし、”わざわざ用意されている税制だから、エンジェル税制を使いたい!”というご依頼を受けることもあります。

令和5年(2023年)にエンジェル税制が大幅に改正されました。以前は非常にがっかりする制度で、私のような専門家も使わなかったくらいでした。ただ令和5年の税制改正で使い勝手が良くなったと思われます。

新しくなった制度(新制度)とそれ以前の制度(改正前の制度)を合わせて紹介したいと思います。ちなみに新制度は令和5年(2023年)4月1日以降の出資が対象になります。

エンジェル税制の優遇措置(投資した年)(新制度)

旧制度は単なる課税の繰延でしたが、新制度では非課税の特例が用意されました。プレシード特例と言います。プレシード特例は20億円まで非課税になります。企業の要件は以下の通りです。

•設立5 年未満の中小企業者であること。

優遇措置 B においては、設立 10 年未満)

•設立経過年数および事業年度ごとの要件を満たすこと。

•外部特定の株主グループ以外 からの投資を 1/20 以上取り入れている会社であること。(プレシード・シード特例の適用を受ける場合)

•大規模法人グループの所有に属さないこと。

•未登録・未上場の株式会社であること。

•風俗営業等に該当する事業を行う会社でないこと。

旧制度は売却時に取得価格の調整をしていましたが、新制度は取得価格の調整をしないことになります。

起業特例(投資した年)(新制度)

旧制度では、起業をした当事者はエンジェル税制の適用を受けることが実質的にできませんでした。しかし新制度では、起業をした本人もエンジェル税制の適用を受けることができるようになりました。以下に変更された出資者の要件をご紹介します。普通に起業をしたのであれば適用を受けることができるのではないかと思います。

•設立した会社の発起人であること。

•設立した会社に自らが営んでいた事業の全部を承継させた個人(およびその親族等)でないこと。

•金銭の払込みにより株式を取得していること。

起業特例の詳細についてはこちらもご参照ください

エンジェル税制の優遇措置(投資した年)(旧制度)

エンジェル税制には、以下の2つの優遇措置が用意されています。

ベンチャー企業へ投資した年に受けられる優遇措置(旧制度)

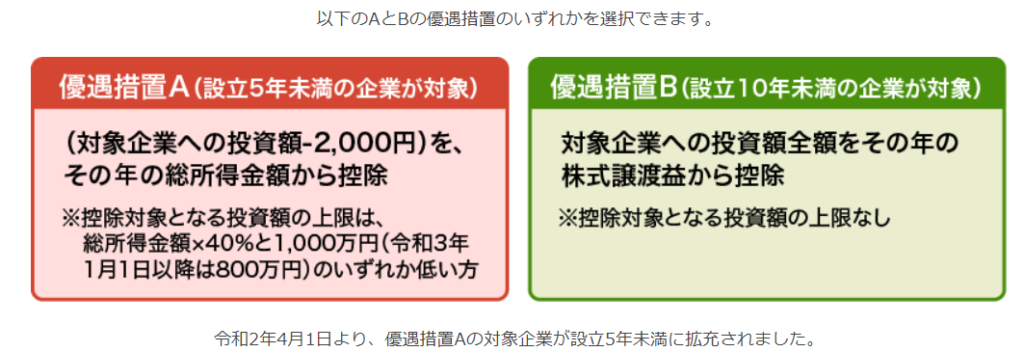

以下のAとBの優遇措置のいずれかを選択できます。

優遇措置A

(”ベンチャー企業への投資額”-2000円)を、その年の総所得金額から控除可能

※ただし最大で1000万円

優遇措置B

ベンチャー企業への投資額を、その年のほかの株式譲渡益から譲渡

※投資額の上限はなし

未上場ベンチャー企業株式を売却した年に受けられる優遇措置(売却損失が発生した場合)(旧制度)

未上場ベンチャー企業株式の売却により生じた損失を、その年の他の株式譲渡益と通算(相殺)できるだけでなく、その年に通算(相殺)しきれなかった損失については、翌年以降3年にわたって、順次株式譲渡益と通算(相殺)ができます。

原則(旧制度)

すこしわかりにくいですので、原則を説明します。未上場ベンチャー企業株式の譲渡損失は、本来は未上場株式の譲渡益としか相殺できません。かつ、その譲渡損失は翌年以降に繰り越すことができません。それが原則になります。エンジェル税制による優遇措置により上場株式の譲渡益とも相殺できますし、譲渡損失を翌年以降に繰り越すことができるのです。

※ ベンチャー企業へ投資した年に優遇措置(AまたはB)を受けた場合には、その控除対象金額を取得価額から差し引いて売却損失を計算します。

IPO(上場)できたらどうなるの?(旧制度)

投資したベンチャー企業が上場できて、上場後にその株式を譲渡した場合には、その譲渡益(キャピタルゲイン)に対して、譲渡益の課税が発生します。

エンジェル税制の適用を受けた場合、上場後に譲渡した場合の税額計算はどのようになるのでしょうか?

具体例(投資をしたのは100株のみであり、それをすべて売却したと想定)(旧制度)

- 投資額:100万円(すべてエンジェル税制の適用を受けている)

- キャピタルゲイン:500万

- 税額:(500万+100万)×20%=120万円 ※エンジェル税制の適用がなかった場合

- 税額:(500万)×20%=100万円

エンジェル税制の適用を受けた場合には、過去に控除を受けた金額を足し戻す必要があるのです!確かに出資を受けた時には、優遇措置AまたはBにより税のメリットを受けることができます。

ただ売った時に、過去に優遇措置を受けた部分も含めて、税金を大目に支払わないといけないのです。つまり税金を払うタイミングが後にズレただけということになり、これはメリットが少ないですね。

どういう場合に有利になるのか?(旧制度)

有利になる場面は2つあります。

ベンチャー企業が倒産した場合(旧制度)

原則として未上場企業が倒産などによりその株式が無価値になった場合に発生した損失は、翌期以降に繰り越すことができません。ただエンジェル税制の適用を受けている場合には、ベンチャー企業が上場しないまま、破産、解散等をして株式の価値がなくなった場合にも、翌年以降3年にわたって損失の繰越ができます。

ただベンチャー企業に投資する際に、倒産する前提で考えることは少ないでしょうから、投資時点でメリットとは考えにくいですね。

高額所得者が優遇措置Aを受ける場合(旧制度)

先ほどの説明で、ベンチャー企業が上場して、株式を売却した後には、過去に優遇措置を受けた部分についても約20%の譲渡益課税が行われます。

優遇措置Bは、株式を取得した時に取得価格の約20%の節税になりますが、売却した際にその節税された部分をそのまま納税することになるので、プラスマイナスはゼロになります。トータルで考えればメリットはありません。

優遇措置Aは、総課税所得から取得価格を控除することができます。所得税は累進課税です。所得が高くなればなるほど税率が高くなります。

例えば総所得が1500万円の方であれば、税率は43%(所得税33%+住民税10%)になります。その方がベンチャー企業に100万円の投資を行い、エンジェル税制優遇措置Aの適用を受けたとします。そうすると43万円の節税になります。

この場合、そのベンチャー企業が上場して売却した場合、100万円×約20%の追加の納税が必要にはなりますが、それでも23万円(43万円-20万円)の節税になります。つまり高所得者が優遇措置Aを使うのであればメリットはありそうです。

資金繰りは良くなる(旧制度)

上述の通り、優遇措置Bは、トータルで考えれば節税メリットはありません。しかし実際で考えれば、エンジェル投資をしてから実際に売却するまでには何年もの長い期間を要します。優遇措置Bを使って、税金の還付を受け、その還付金で運用益を出すなどのことをして、資金繰りをよくすることはできるかもしれません。

※概算取得費の特例を受けた場合にはこの限りではないと考えています。

最後に

エンジェル税制の適用を受けるためには多くの書類を用意しなければならないなどデメリットもあります。

魅力の少ないエンジェル税制ですが、とはいえ、ベンチャー企業がこれからの日本を元気にしていってくれると信じていて、微力ながらその一翼のサポートさせていただければと思っています。もしエンジェル税制の適用についてご不明な点等ございましたら、お気軽にお問い合わせください。