はじめに

外資系の会社では、現金で支払う給与の他に、社員に対するインセンティブとして株式を付与する制度がよくあります。そのうち(いわゆる)RSUに関する日本の確定申告について紹介いたします。

代表である片山は1999年からMicrosoft社で働いていました。入社した当時はストックオプション制度があって、従業員はみな株長者でした。しかしちょうどその時にITバブル崩壊があって、ストックオプションを行使するメリットがなくなりました。

マイクロソフト社では、ITバブル崩壊後の2000年初旬にRSU制度が導入されたのを経験しています。はじめて株式報酬制度のメリットを実感したのを覚えています。

ちなみにストックオプションの制度に関してはこちらをご参照ください。

RSU(ストックアワード)とは?

RSUは、Restricted Stock Unitの略です。

RSUとは会社から付与された株式を、あらかじめ会社が定めた条件を満たしたときに、取得できるように制度が定められているものです。「譲渡制限付き株式報酬」と言われます。

会社は、従業員の方が長く働いてほしいと思っています。そのインセンティブとして、「4年間働き続ければ賞与として株式をあげるよ」というのがRSUの趣旨です。

もう少し難しく言うと、4年間、その会社に引き続き勤務していれば、株式を取得することが確定するというものです。その確定する時までは、自由に処分もできないし、配当も受けることができないという制度になっているのが一般的です。

ストックオプションはあくまで権利です。行使するか否かを考えなければなりません。それに対し、RSU(ストックアワード)は、株式そのものをもらえます。

ストックオプションはベンチャー企業で発行されるのに対し、RSU(ストックアワード)は成熟企業が発行することが多いです。

なお会社によって呼び方はそれぞれです。RSUと呼ぶ会社もあればStock awardと呼ぶ会社もあります。当時のマイクロソフトでは、ストックアワード(stock award)という制度名でした。いまでもストックアワードと呼んでいるようです。ただ呼び名が違うだけで制度の中身は同じなので、この記事ではRSUと記載します。

RSUの税務上の取り扱い

実はRSUの課税方法を定義している法律や通達はないものと理解しています。そこでRSUは現物給与だと考えて、vestされた時の経済的利益を給与所得として課税することになっています。RSUに関する税務調査も多く担当していますが、そこは間違いないです。

付与された時点の株価と株数を乗じた金額が課税対象になります。

外貨での場合の日本円への換算方法は別途定義されています。下記をご参照ください。

なお、「RSUは確定申告は必要?」という問い合わせを受けることがあります。「付与されたRSUの総額が20万円未満だから申告不要なんじゃないの?」と言われることもありますが、弊社は海外親会社から付与されたRSUは、金額を問わず確定申告が必要と考えてます。

Grant、Vest、Transfer?

ストックオプションやストックアワードを保有していると証券会社から報告書が送られてきます。しかしすべて英語でどこを見たらいいかわからないということも多いと思います。最低限理解しておきたい用語をご案内します。

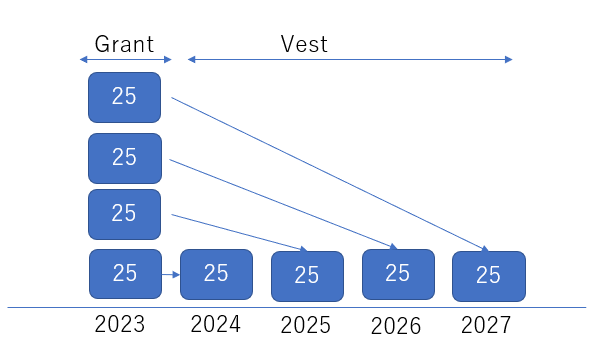

Grant:付与

権利を付与されるのは、Grantといいます。Grantの時には、社員に経済的利益が生じていないものとして、Grantの時には課税は発生しません。Grant自体は、確定申告とは無関係と考えてください。

Vest:行使制限解除後の付与

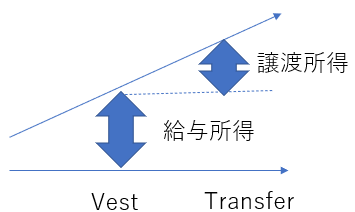

ストックアワード、RSUの場合ですが、制限が解除されて、株式が付与されることが確定することをVestといわれます。Vest(付与が確定)の時に、そのVestの時の時価で給与課税として課税が発生します。海外親会社から付与される場合には、日本で源泉徴収されませんので、確定申告をしなければなりません。

なお適用される税率は、5%から55%の超過累進税率です。所得の低い人は低い税率が、所得の高い人は高い税率が適用されます。

Transfer:売却

Transferは”売却”です。Transferの時は、譲渡所得として課税されます。RSUの場合には、Vestの時の時価、ストックオプションの場合には、Exerciseの時の時価が一つの基準になります。その基準と売却価格との差額、いわゆるキャピタルゲインが譲渡所得になります。

注意点

1:非永住者の場合

ストックオプションやストックアワードを受け取る従業員が非永住者の時には注意点があります。

外国人従業員の方で海外勤務の期間がある場合には、権利付与から権利行使までの期間のうちに占める日本での勤務期間の割合を、経済的利益の額に乗じた金額が課税されます。

ただいわゆる永住者(非永住者以外の居住者)の場合には、全世界所得課税になりますので、そのような割合を乗じる必要はありません。

ただ外資系企業の場合には、支払調書の提出が必要などの一定の留意点がありますのでご注意ください。

参考:海外親会社がストックオプションやRSUを発行している外資系企業は要注意!

2: 米国市民権やグリーンカードをお持ちの場合

またアメリカでグリーンカードを持っておられる方も注意が必要です。

グリーンカードを持っている場合などには、日本と別の国で二重課税が発生してしまうことがあります。日本に赴任する前に住んでいた国と、あとは日本での二重課税です。

その場合には、外国税額控除(Foreign tax credit)という制度を使って、二重課税の部分を還付してもらいます。日本で外国税額控除の適用を受けるか、それとも海外で受けるかは、その方の居住の形態によります。

アメリカのCPAとの調整が必要になる場合があります。プロビタス税理士法人で経験や実績もありますので、その際にはお気軽にお声がけください。

3; その他

①配当

RSUがvestされた場合には確定申告が必要です。それに加えてRSUで取得した株式に配当がある場合には、その配当所得の確定申告が必要になります。海外で税金を課税されることもあるかと思いますが、その場合には外国税額控除の処理も忘れないようにしましょう。

②支払者

確定申告の際に、”支払者”を記載する欄があります。そこには日本法人の名称を書くのではなく、RSUを発行している海外の親会社の名前を書くべきです。

またRSUと一緒に導入されていることが多いESPP(Employee Stock Purchase Plan)の確定申告についてはこちらをご参照ください。

③資金繰り

RSUは現金で支払われるわけではないのに、税金は現金で支払わないといけません。確定申告書の納税もそうなのですが、遅れてやってくる予定納税や住民税の納税が本当に大変になります。プロビタス税理士法人では、確定申告の際に、あらかじめ予定納税や住民税の額をお伝えするようにしています。

為替換算

為替換算ですが、RSUにより株をもらった場合には、Vestされた日の為替レート、それもTTMで換算するのが原則になります。

売却した場合には、譲渡契約日のTTMで換算するのが原則になります。ただ一定の例外(TTBやTTSの使用など)も認められています。どこまで厳密にやるかは税務署や税理士の先生と相談をされるのが良いと思います。

RSUの確定申告を忘れていた場合

RSUを付与された年の翌年3月15日までに確定申告書を提出する必要があります。「忙しかったので忘れていました」と言われることもありますが、”忘れていた”は通用しません。

確定申告をしなければならないことを気づいたタイミングで、早急に確定申告書を提出してください。

もしそのままにしていた場合、5年後くらいに税務署が必ずやってきます。見逃してくれません。RSUの無申告および税務調査については以下をご参照ください。

プロビタス税理士法人に依頼するメリット

最後になりますが、プロビタス税理士法人では、RSU関連の確定申告や税務調査を数多く担当しております。プロビタス税理士法人に依頼するメリットは以下になります。

- 費用対効果

確定申告時は税務署も混むので、ご自身で確定申告に要する時間は多大なものになります。税務署もRSUについては知識がないことも多いので、聞く人によっていうことが違うということも聞きます。税理士に丸投げしてしまうことによって、仕事に集中できます。

- 申告書が誤っていた場合の手間・リスク

ご自身で作成した申告書が誤っていた場合、税務署からの問い合わせに対応する必要があります。かつ税務署が常に正しいことを言うわけではありません。多めに税金を支払ってしまったケースも散見されます。

- 節税対策

年間で100件ほどの確定申告を担当しております。他の方の事例をご紹介することができます。

もしご依頼を検討していただけるのであれば、下記の”メールでの問い合わせ”からご連絡をいただければ幸いです。

(1)税務調査対応

RSU無申告の方向けの対応もしております。こちらも是非ご参照ください。実録 RSU無申告の私に税務調査の連絡が来た!

(2)社内説明会

外資系企業向けの社内説明会も請け負っております。非常に好評をいただいております。お客様の声もご参照ください。外資系企業バックオフィス部門マネージャー様(男性)をご参照ください。